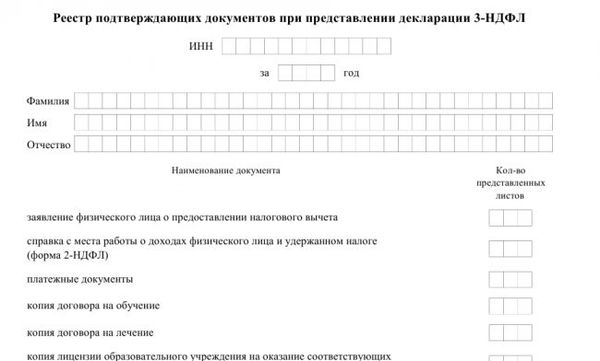

Образец реестра чеков на стройматериалы для налогового вычета

Благодаря официальной идентификации расходов налогоплательщика, они представляются в виде перечня расходов гражданина. Обычно он составляется на определенный налоговый период. Документация обычно готовится бухгалтером компании, в которой работает гражданин, поэтому налогоплательщику достаточно предоставить только квитанции.

Если в реестре указаны разные виды расходов, то для каждого вида расходов требуется отдельная документация, поэтому плата за обучение и выплаты по ипотеке указываются отдельно.

Предназначение документа

Документация, необходимая для размещения чеков, оплаченных налогоплательщиком, уменьшает общее количество документов, которые необходимо доставить сотруднику ФНС. Как правило, в основной перечень документов входят те, которые необходимы для уменьшения налоговой базы. Сюда входят различные платежные документы, в том числе чеки.

Обычно необходимо подготовить внушительный пакет документов, который может быть заменен соответствующим реестром, правильно составленным бухгалтером.

Как составить

Для того чтобы эта документация имела юридическую силу, она должна быть заполнена правильно, с учетом требований законодательства.

- Документы должны быть подписаны главным бухгалтером организации, непосредственно участвующей в выдаче чека.

- Указана точная дата выпуска.

- Документ должен быть скреплен мокрой печатью.

Если хотя бы один элемент отсутствует, это является основанием для отказа в приеме документа сотрудником ФНС.

Образец заполнения

Налогоплательщики имеют право на вычеты по ряду причин. Налогоплательщики могут получить возмещение расходов на образование, медицинские услуги, благотворительность и другие расходы. Дополнительная предлагается при покупке недвижимости. Если вычеты заявляются по различным расходам, то для каждой статьи создается отдельный регистр.

Документ строго структурирован и включает в себя следующую информацию

- Полное имя,.

- Вид расходов, по которым заявлены вычеты

- Информация о расходах, о

- Если налоговый период составляет три месяца, таблица состоит из семи строк и семи столбцов, и именно эта таблица используется для ввода регистрационных данных.

- Если некоторые данные отсутствуют, ячейка помечается прочерком.

Образец чековой книжки:

Окончательный документ подписывается, датируется и скрепляется печатью. Допускается использование компьютера для редактирования списков или ручного ввода информации; во втором случае необходим четкий почерк, чтобы сотрудники Федеральной налоговой службы не испытывали затруднений при поиске информации.

Налогоплательщики могут создавать собственные реестры квитанций на строительные материалы, фармацевтические препараты, медицинское обслуживание и многое другое, которые подписываются бухгалтером.

Рекомендуется создать реестр квитанций для целей создания налогового кредита. Это значительно сокращает количество документов, которые необходимо подготовить для сотрудников Федеральной налоговой службы. Этот документ готовит и подписывает бухгалтер компании, но при необходимости граждане могут провести регистрацию самостоятельно.

Для этого важно соблюдать определенные правила и требования. В противном случае документ не будет иметь юридической силы.

Кто может рассчитывать на получение вычета

Налоговые льготы на реконструкцию предоставляются в соответствии с действующим законодательством, статья 220, пункт 3 Федерального налогового кодекса РФ. На налоговые вычеты может претендовать любой гражданин, который приобрел недвижимость или провел ремонт за свой счет и на свои средства.

- Имущественный вычет и вычет на ремонт могут быть заявлены одновременно.

- Вы должны быть официально трудоустроены. Пенсионеры не могут претендовать на вычет, поскольку пенсии не облагаются подоходным налогом.

- Если квартира была приобретена на первичном рынке, в договоре должно быть указано, что ремонт не проводился. Если недвижимость бывшая в употреблении, также требуется сертификат о ремонте.

- На компенсацию можно претендовать только в том случае, если квартира была реконструирована в новостройку. Если старая квартира ремонтируется, возврат денег невозможен.

- Недвижимость можно приобрести на первичном или вторичном рынке. Это правило также распространяется на покупку дома или строительство дома на земельном участке.

Только владелец недвижимости может претендовать на налоговый кредит. Если владельцев больше одного, скидка зависит от количества участников.

Как рассчитывается сумма налогового вычета?

Расчет основывается на стоимости недвижимости в соответствии с договором купли-продажи и расходах на ремонтные работы, определенных покупателем. Общая доля затрат, на которые может быть рассчитана скидка, может составить около 2 млн рублей. Максимальная компенсация, предусмотренная российским законодательством, составляет 260 000 рублей (13% от 2 миллионов).

Если недвижимость была приобретена с помощью ипотеки, вычет рассчитывается на основании расходов, представленных чеком на оплату процентов по ипотеке.

Основным документом, регулирующим этот вопрос, является налоговый кодекс. Не менее важное объяснение можно найти в письме финансового учреждения. У граждан возникает много вопросов о процессе и возможности получения этой скидки.

Читайте также: Статистика разводов в россии 2023

Ремонт в новостройке

Возможность получения скидки зависит исключительно от состояния квартиры (вторичное или новое строительство) и учета проведенного ремонта. Самый простой способ — новый уровень. Это означает, что отделочные работы не проводятся.

Это означает, что здесь есть только система коммуникаций (нет ванной или туалета), электропроводка (нет света, розеток и т.д.), пластиковые окна и входные двери.

Скидки гарантируются в следующих случаях

- В договоре купли-продажи (совместного строительства) указано, что в квартире не будет отделочных работ. Это означает, что покупатель знает, что он приобретает недвижимость без ремонта.

- Помимо договора, арендодатель должен также предоставить доказательство получения квартиры. В нем должно быть указано, что стороны не имеют претензий, либо объяснены выявленные недостатки.

Как упоминалось ранее, если у квартиры несколько владельцев, налоговый кредит может быть востребован только одним из владельцев на основании взаимного соглашения с другими владельцами. Это относится как к квартирам, приобретенным на первичном рынке, так и к другой недвижимости.

С черновой отделкой

Это означает, что работы по реконструкции были частично завершены. Например, оштукатурены только стены. Поэтому жить в такой квартире без капитального ремонта невозможно.

В этом случае владелец должен внимательно изучить документацию. Будут выявлены определенные работы, проведенные в квартире, что может привести к отказу в предоставлении скидки на недвижимость.

Ремонт во вторичном жилье

Это сложное дело. Вторичное жилье уже полностью оборудовано для комфортного проживания, но покупатель может быть не удовлетворен. Конечно, он может сделать ремонт, но не может претендовать на налоговые льготы.

Из этого правила есть исключение: если кто-то покупает квартиру у другого владельца, который не проводил ремонт, он может рассчитывать на получение компенсации. В то же время в документации всегда должно быть указано, какие отделочные работы были проведены или что отделочные работы вообще не проводились. Например, кто-то купил новую квартиру, но решил ее продать, потому что она больше не пригодилась ему в жизни.

Как оформить вычет на ремонт квартиры?

Для его получения необходимо собрать пакет документов и обратиться в местное налоговое управление.

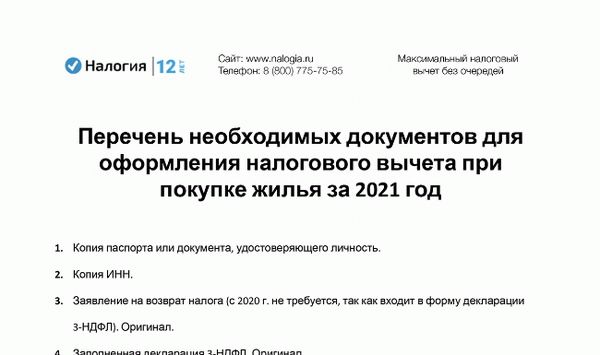

Сбор документов

После завершения всех ремонтных работ и сохранения квитанций и документации о понесенных расходах остается только собрать их и подать заявление.

- Документы, подтверждающие личность заявителя. Если полноправным владельцем или совладельцем является лицо, не достигшее совершеннолетия, также требуется паспорт или свидетельство о рождении.

- Договоры и квитанции от строительной компании, проводившей ремонт. Также представляет интерес период времени, за который подсчитываются поступления. Весь период от начала ремонтных работ до их завершения считается договором проекта.

- Договоры участия или купли-продажи. Они должны доказать, что квартира была приобретена без фактического завершения строительства.

- Выписка из Единого государственного реестра налогоплательщиков; с 2016 года полностью заменила свидетельство о праве собственности и имеет такую же юридическую силу.

- Справки 2-НДФЛ за последние шесть месяцев (не копии!). .

Владелец может либо сам подать декларацию, либо поручить это доверенному лицу. Доверенность должна быть нотариально заверена.

Подача декларации

Налоговые декларации можно подать лично в налоговой инспекции или через Интернет. В первом случае необходимо заполнить бланк заявления на месте. Необходимо указать банковский счет, с которого заявитель хочет получить скидку.3- Также необходимо заполнить декларацию НДФЛ.4 Второй вариант проще: заявитель должен зарегистрироваться в Федеральном налоговом управлении (ФНС) или на портале государственного ведомства.

Зарегистрируйтесь на портале Федеральной налоговой службы (ФНС) или государственного органа. Далее подтвердите свою личность каким-либо способом и переходите к декларированию. Это тем более удобно, что вам не нужно никуда идти и стоять в очереди.

Портал предоставляет такой же формат. В нем также содержатся пошаговые инструкции, чтобы вам не пришлось беспокоиться о подаче заявления на получение имущественной скидки.

В каких случаях составляют реестр

Реестр создается при реализации услуг по возмещению НДС физическим лицам, являющимся гражданами иностранных государств, при вывозе товаров с территории Российской Федерации за пределы ЕАЭС.

Срок подачи реестра

Реестр представляется одновременно с декларацией по НДС, в которой заявлен подтвержденный экспорт, т.е. до 25 числа месяца, следующего за отчетным кварталом. Если эта дата выпадает на выходной или праздничный день, крайний срок переносится на следующий рабочий день.

Рекомендуется подавать реестр после получения декларации по НДС из налоговых органов.

Читайте также: Пример штатного расписания

Какие разделы заполнять

Проверка реестра

После того как реестр заполнен, его необходимо проверить, прежде чем отправлять в контролирующий орган. Нажмите здесь, чтобы узнать, как проверить и отправить отчет.

Титульный лист

В поле «Отчет» укажите реквизиты (дата, номер корректировки, имя файла и код IRS) декларации по НДС, к которой прикреплен данный регистр.

В поле «Налоговый период» указывается период, указанный в декларации по НДС, с которого подается реестр документов.

[В поле Тип реестра необходимо выбрать тип реестра: исходный реестр или измененный реестр. При заполнении реестра поправок в соответствующее поле вносится номер поправки (например, «1», «2» и т.д.).

Поле «Передать в налоговый орган» содержит название налогового органа, в который должен быть передан реестр. По умолчанию поле автоматически заполняется налоговым органом, в который был заявлен клиент при регистрации в системе.

В поле Наименование организации указывается наименование налогоплательщика — организации (иной подкатегории иностранной организации) или индивидуального предпринимателя. Если клиент зарегистрирован в системе, эти данные заполняются автоматически.

Внимание. Поля «Форма реорганизации (ликвидации)» и «Регистрационный номер/код реорганизованной организации» нужно заполнять только для организаций, которые были реорганизованы или ликвидированы в течение налогового периода.

Если регистр был представлен налогоплательщиком, в поле ставится отметка «Подпись». Одновременно указывается имя руководителя — если реестр был представлен агентом, то указывается имя агента и реквизиты документа, подтверждающего его полномочия.

Сведения об организации розничной торговли, выдавшей документ (чек) для компенсации суммы налога

В этой части реестра указывается информация об организации розничной торговли, выдавшей документ (чек) на возврат суммы налога: наименование организации и идентификационный номер налогоплательщика.

В поле «Общая налогооблагаемая база (руб.)» отображается общая налогооблагаемая база соответствующей операции. Данная строка формируется по коду операции 1011431 и должна соответствовать сумме показателей строки 020 в разделе 4 декларации по НДС по соответствующей операции.

Когда можно оформить налоговый вычет на строительные материалы

Вы можете получить возмещение налога на строительные материалы при покупке нового дома или строительстве дома.

Купили жилье в новостройке

Если вы купили жилую недвижимость и планируете ее отремонтировать, вы можете получить право на возврат налога на стоимость строительных материалов.

Однако есть условие — в договоре купли-продажи должно быть указано, что квартира (комната/дом) приобретается на этапе строительства — окончательные работы не ведутся (статья 5 n 3 § 220 Налогового кодекса).

В этом случае можно заявить налоговый кредит и включить в него стоимость строительных материалов.

Возмещение может быть произведено только за строительные материалы для отделочных работ на строящихся зданиях. Важно заполнить налоговую декларацию с правильными подтверждающими документами. Наши налоговые специалисты рассмотрят документацию в течение двух дней и рассчитают максимальную сумму, подлежащую возмещению, исходя из затрат.

Строительство дома.

Если вы строите дом, вы можете претендовать на налоговый кредит и включить в него стоимость строительных материалов и отделочных работ. Дом должен быть зарегистрирован как жилое помещение. Это означает, что он должен быть построен из прочных материалов, таких как кирпич, бетон или древесина, и должен быть зарегистрирован.

Кто имеет право на вычет

Для получения права на возврат 13% налога действуют следующие условия

- быть резидентом Российской Федерации — т.е. проживать в России не менее 183 дней в году; и

- Они имеют доход, облагаемый по ставке 13% или 15% (за исключением дивидендов).

С 2021 года перечень доходов, подлежащих вычету, изменился: — перечень доходов, подлежащих вычету, изменился на.

- выплаты по трудовым договорам/контрактам ЧОП, выплаты за

- платежи за предоставление услуг; и

- продажа активов (за исключением ценных бумаг) / пожертвования; и

- некоторые другие виды доходов.

Важно! Если человек не является резидентом Российской Федерации, не работает на официальной должности, занимается частным бизнесом, работает на специальной должности и не имеет других доходов, облагаемых НДФЛ по ставке 13%, он не имеет права на возврат.

За какие стройматериалы можно получить вычет

Не все ремонтные работы и материалы включены в список строительных материалов, подлежащих налоговому кредиту.

Вам могут быть возмещены расходы на строительство, подключение к инженерным сетям (вода, свет и газ) и отделочные работы (штукатурные, плиточные, столярные, плотницкие и т.д.). Перепланировка и ремонт квартир и домов не могут быть включены в налоговый кредит.

Право на возмещение подоходного налога имеют только строительные и отделочные материалы. Скидки на переоборудование жилья не могут быть заявлены. Обратитесь к специалисту. Специалист определит ваше право на льготу и заполнит налоговую декларацию 3-НДФЛ в течение двух дней.

Максимальная сумма вычета за стройматериалы

Вы можете использовать собственные или заемные средства для оплаты ремонта, отделки и строительных материалов. См. ограничения в обоих случаях.

Читайте также: Что такое гросс

Основной — на покупку

Налоговый вычет по недвижимости, включая расходы на приобретение жилья и строительных материалов, ограничен 2 млн рублей (пункт 1 статьи 220, пункт 3 Федерального налогового кодекса РФ). Это означает, что вы не можете претендовать на возврат более 260 000 рублей (2 000 000 * 13%). Не имеет значения, сколько вы потратите — это максимальная сумма, на которую вы можете претендовать.

Иными словами, материальные вычеты не увеличивают максимально допустимую сумму имущественной компенсации, а являются ее частью.

Гражданин Иванов купил квартиру в новостройке без отделки за 1,9 млн. рублей. Строительные материалы и работа обошлись еще в 600 000 рублей.

Несмотря на то, что общая сумма затрат составила 2,5 млн рублей, максимальная сумма, на которую Иванов имеет право на возврат налога, составляет 2 млн рублей. Это означает, что 260 000 рублей будут возвращены на его счет.

При покупке в ипотеку

В дополнение к основной скидке предлагается скидка на проценты при покупке ипотеки с использованием ипотечного кредита. Максимальный размер налогового вычета по строительным материалам, предпринимательским и ипотечным кредитам составляет 3 млн рублей (статья 4, раздел 4 Федерального налогового кодекса РФ). Возвращаемая сумма составляет 390 000 рублей.

Сидоров купил спальную квартиру без оформления ипотеки, приобрел строительные и отделочные материалы и провел ремонт, потратив 2,2 миллиона Он уже заплатил 560 000 рублей. Таким образом, Сидоров может получить обратно 260 000 рублей за основную скидку и еще 72 800 рублей за проценты по ипотеке (560 000 * 13%).

Налоговые вычеты предоставляются только на проценты по ипотеке, т.е. на заемный капитал и будущие платежи, но не включая еще не выплаченные процентные платежи.

Максимальный размер вычета по подоходному налогу для физического лица при покупке или строительстве жилья в ипотеку составляет 650 000 рублей. Во многих случаях налогоплательщики получают меньше, чем им полагается. Если вы не хотите рисковать, поручите возврат денег специалисту; в течение двух дней специалист заполняет справку 3-НДФЛ и отправляет ее в Федеральную налоговую службу.

Оформление через ИФНС

Для оформления возврата через налоговые органы необходимо дождаться окончания календарного года, в котором было зарегистрировано право собственности (или после подписания акта приема-передачи при покупке КДУ). Проживание со следующей документацией:.

- Запрос на возврат налога (с 2020 года, включенный в заявление); и

- Справка 2-НДФЛ

- Договор о приобретении недвижимого имущества; — и

- документация, подтверждающая расходы на приобретение недвижимости; и

- Платежные документы: подтверждение строительных материалов для уплаты налога, платежные поручения, квитанции; и

- документы на собственность и подтверждение получения, в случае покупки в новостройке

- 3-НДФЛ Отчет о прибылях и убытках.

Если расходы являются ипотекой, необходимо предоставить дополнительные документы.

- Документация по ипотечному кредиту, a

- Заявление о выплате процентов по процентам.

После подачи документов начинается служебная проверка. На принятие решения уходит три месяца и еще 10 дней. Затем в течение 30 дней он возвращается на конкретный текущий счет.

Оформление через работодателя

Если вы не хотите ждать до конца года, вы можете попросить скидку на строительные материалы у своего работодателя. Это можно сделать, как только вы вступите во владение недвижимостью или подпишите акт передачи жилья в рамках POA. .

Помимо справок 2НДФЛ, 3НДФЛ, заявления и реквизитов счета, вам потребуется такая же документация.

В конце календарного года, в котором вы получили право собственности или документ о продаже.

В том же календарном году, когда вы вступили во владение (подписанный акт приема-передачи).

В течение одного месяца ФНС направит вашему работодателю уведомление о вашем праве на возврат денег. После этого подоходный налог больше не будет вычитаться из вашей зарплаты. Это означает, что вы получите больший доход вместе с ранее удержанным подоходным налогом на натуральные заболевания.

Вы также имеете право на возврат налога, удержанного в начале года.

Частые вопросы

В этом случае, несмотря на то, что ваши затраты были выше, вы не можете претендовать на скидку более чем в 2 миллиона раз; вы можете получить обратно 260, 000 рублей; вы имеете право на возврат налога, удержанного в начале года; и вы имеете право на возврат налога, удержанного в конце года.

Да, чеки, квитанции и другие платежные документы, подтверждающие стоимость строительных материалов.

Нет, этот вид пособия доступен только для недвижимости, приобретенной без завершающих работ. Если вы решили отремонтировать квартиру или купить подержанный дом, в скидке вам будет отказано.

Советуем ознакомиться:

- Как рассчитать ежемесячный платеж по кредиту самостоятельно

- Что такое эскроу счет

- Неумышленная порча имущества

- Родовой сертификат

Ликбез по чекам для бухгалтера: какие чеки сейчас можно принимать к учету, что в них обязательно что нет

Разберем, какие обязательные и дополнительные реквизиты должны быть в кассовом чеке. И как принять к налоговому учету чек, оформленный на физлицо, чтобы налоговики не сняли расходы и не доначислили налог.

Какие реквизиты в чеке надо проверить

- название документа;

- номер по порядку за смену;

- время, дата и место расчета;

- наименование товара, платежа, выплаты, их количество;

- цена за единицу товара с указанием ставки НДС (если пользователь применяет ОСНО);

- название юрлица или ФИО предпринимателя;

- ИНН;

- налоговый режим;

- признак расчета (приход, возврат, расход, возврат расхода);

Важно: до 01.02.2021 для ИП на спецрежимах действовала отсрочка — они могли не указывать в чеке наименование товара (работы, услуги), его количество и цену. Сейчас отсрочка истекла, поэтому чеки, содержащие наименование без детализации (например: «Свободная продажа») — некорректны, и не могут быть приняты к налоговому учету.

- сумма расчета общая;

- форма расчета (наличные или безнал) и сумма оплаты;

- должность и ФИО сотрудника, который оформил чек (кроме расчетов, которые проводятся через автоматические устройства или в интернете);

- регномер ККТ;

- заводской номер фискального накопителя;

- фискальный признак документа;

- адрес сайта, где можно проверить подлинность чека;

- если чек направляется в электронном виде — эл. адрес или номер телефона получателя (покупателя) или название сайта, на котором чек может быть получен);

- e-mail отправителя чека (при отправке документа в электронной форме);

- порядковый номер фискального документа;

- номер смены;

- фискальный признак сообщения (для чеков, хранимых в фискальном накопителе или передаваемых ОФД);

- QR-код.

Налоговики регулярно указывают на тот факт, что при отсутствии в чеке обязательных реквизитов, подтвердить им расходы невозможно. Например, в письме Минфина от 05.03.2021 № 03-03-07/158191 чиновники разъясняют, что нельзя учесть расходы по чеку, в котором отсутствует QR-код.

Когда часть обязательных реквизитов в чеке может отсутствовать

Положения ст. 4.7 предусматривают ситуации, когда в чеке может отсутствовать часть обязательных реквизитов.

Так, например, платежным агентам разрешается не указывать в чеке ставку и размер НДС (п. 3 ст. 4.7).

А пользователям, использующим кассовую технику в отдаленных местностях, можно некоторые реквизиты не указывать в чеке (п. 2 ст. 4.7):

- ссылку на сайт, где можно проверить чек;

- абонентский номер либо e-mail покупателя и отправителя.

На бумажном чеке может отсутствовать часть реквизитов, обязательная для электронного. Состав реквизитов для разных форм чека ФНС утвердила в приказе от 14.09.2020 № ЕД-7-20/662@.

Например, реквизиты «номер смены», и «номер чека за смену» обязательны только для электронного чека (причем только для форматов фискальных документов начиная с версии 1.05).

Адрес сайта ФНС нужно включать в чек при передаче документа в ОФД электронным способом (если ранее его оператору не передавали). А для печатной формы чека этот реквизит не обязателен (письмо ФНС от 02.04.2021 № АБ-4-20/4418).

Дополнительные реквизиты чека

В некоторых случаях положения ст. 4.7 предусматривают дополнительные обязательные реквизиты чека. Так, согласно п. 3 платежные агенты (субагенты), которые ведут деятельность по приему платежей у граждан, должны указывать в чеке:

- размер своего вознаграждения;

- номера своих контактных телефонов, а также номера телефонов поставщика и оператора по приему платежей.

Если чек был сформирован при расчетах между юрлицами и ИП, то в нем сверх основных обязательных реквизитов должны быть указаны (п. 6.1. ст. 4.7):

- наименование покупателя;

- его ИНН;

- страна происхождения товара;

- номер таможенной декларации;

- сумма акциза.

Важно: эти реквизиты должны быть в чеке даже тогда, когда покупка оформляется через подотчетное лицо по доверенности.

По собственной инициативе компании и ИП вправе добавлять в чеки необязательные реквизиты. Например, рекламные тексты: сведения об акциях, скидках и другую подобную информацию. Это не является нарушением и не влияет на корректность документа.

Такском предлагает свои клиентам брендирование чеков . Логотип вашей компании, адрес, ссылки на сайт и фирменный цвет в электронном чеке, чтобы клиент вас запомнил и вернулся снова. Попробуйте бесплатно — дарим 100 чеков при первом заказе!

Попробовать

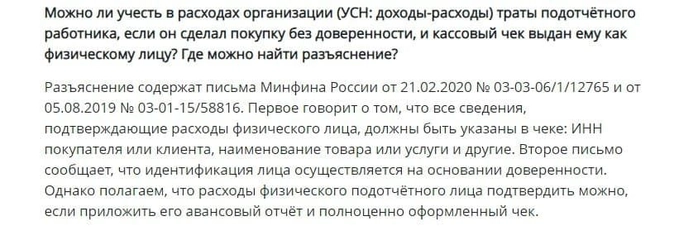

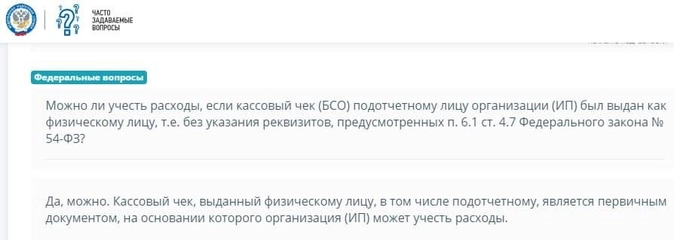

Кассовый чек оформлен на физлицо: как быть с расходами

Часто покупки для работодателя совершают сотрудники, но доверенности при себе у них нет. Означает ли это, что чек, который оформлен на физлицо нельзя принять на расходы для целей налогообложения?

По некоторым разъяснениям Минфина, для учета расходов в целях налогообложения необходимо, чтобы в чеке были отражены сведения о компании-покупателе. Но по нашему мнению, чек без дополнительных реквизитов принять к налоговому учету можно.

Когда сотрудник предприятия приходит в магазин, как физлицо, он совершает розничную покупку. А продавец выдает ему кассовый чек без дополнительных реквизитов, который сотрудник передает в бухгалтерию.

Не забываем, что только документа для принятия расходов в налоговом учете мало. Необходимо соблюдение еще одного условия: расходы должны быть экономически обоснованны (п. 1 ст. 252 НК РФ).

Одного кассового чека не хватит для принятия к НУ, т.к. он подтверждает факт оплаты, но не обоснованность расходов. Однако обосновать расходы можно с помощью других документов. Например: приказа (распоряжения) руководителя о выдаче работнику средств в подотчет на конкретные нужды предприятия и авансового отчета этого работника.

Свою позицию по данному вопросу мы уже описывали в базе знаний Такском :

Аналогичное мнение высказала ФНС в разделе «Часто задаваемые вопросы» — подраздел «Федеральные вопросы» на портале nalog.ru:

Если продажа происходит с оптового склада, оформляется через отдел по работе с корпоративными клиентами, то и здесь необходимо оформить чек. Так как покупателем является не подотчетник, производящий покупку, а его работодатель — компания или ИП. Продавец в этом случае обязан оформить не только кассовый чек, но и накладную и счет-фактуру. Тогда покупатель может не только принять расходы для целей налогообложения, но и получить вычет по НДС.

- чеки ККМ

- бумажные чеки

- онлайн-чеки

- кассовые чеки

- онлайн-касса 2021

- первичные документы

- налоговый учет

- инструкции для бухгалтера

- обязательные реквизиты кассового чека

Продажа кассовых чеков

Две тысячи человек каждый месяц ищут, где купить кассовые чеки. И находят компании, которые продают поддельные ресторанные, топливные чеки, автобусные билеты, счета-фактуры и акты выполненных работ. Рассказываем, зачем кто-то покупает чеки, чем это может навредить компании и как защититься.

Зачем покупают кассовые чеки

Кассовые чеки продают, чтобы заработать, а покупают, чтобы обмануть работодателей, заказчиков и магазины. В просветительских целях объясняем, как это работает.

Получить больше командировочных. Сотрудник едет в командировку, работодатель говорит, чтобы он остановился в любой гостинице, а потом привез чек — компания оплатит. Сотрудник останавливается у тети, а гостиничный чек покупает через интернет. Если всё пройдет гладко, работодатель компенсирует ему расходы по поддельному чеку.

На одном из сайтов по продаже чеков кассовый чек из гостиницы Интурист на 25 000 рублей стоит 2500 рублей.

В итоге сотрудник потратился на покупку чека за 2500 рублей и получил от работодателя 25 000 рублей — можно считать, что заработал 22 500 рублей.

Заработать на стройматериалах. Кристина нанимает бригаду для ремонта дома и договаривается с бригадиром, что тот будет сам закупать материалы, а Кристина потом оплатит по чекам. Бригадир закупил керамическую плитку на 150 000 рублей, а для отчета перед заказчицей купил чек на 173 000 рублей.

В итоге расходы бригадира — 167 300 рублей:

- на плитку — 150 000 рублей;

- на чек — 17 300 рублей.

Заказчица выдала ему 173 000 рублей, получается, чистая прибыль бригадира — 5700 рублей.

Сэкономить на брендовой одежде. Николай хочет пуховик за 30 000 рублей, но у него есть только 3000 рублей. Он покупает чек нужного магазина и идет за своим пуховиком. В магазине Николай снимает пуховик с вешалки, кладет в фирменный пакет и выходит. На выходе пищит рамка-антивор, но охранник видит чек и решает, что это обычный покупатель, у которого кассиры забыли снять магнитную защиту. Идти уточнять на кассу охраннику лень, и он пропускает Николая.

В итоге Николай получает пуховик за 3000 рублей вместо 30 000 рублей, а магазин при следующей ревизии списывает недостачу из зарплаты продавца.

Как защититься от обмана с купленными чеками

Любой чек можно проверить в сервисе налоговой. В сервисе нужно вручную выбрать вкладку «Проверить чек», ввести данные и нажать кнопку проверки.

Если с чеком что-то не так, сервис налоговой покажет предупреждение: чек недействительный

Скачать приложение для проверки чеков в гугл-плее или апсторе

С проверкой через сервис легко ошибиться: в разных кассовых чеках по-разному указывают нужные для проверки номера, и еще можно случайно ввести цифры не в то поле. Поэтому удобнее проверять в приложении.

Для проверки подлинности чека нужно скачать приложение «Проверка кассового чека в ФНС России», затем отсканировать куар-код и нажать «Проверить».

Что бывает за продажу и покупку кассовых чеков

Если чек оказался ненастоящим, можно идти в суд. Мы не знаем, почему, но до суда дела доходят редко. В базе судебных дел есть всего одно, и то с наказанием по старой редакции закона.

Пилот поехал в командировку, на месте арендовал квартиру, а для работодателя купил возле гостиницы «Уют» чек у неизвестного. Сумма по чеку — 40 000 рублей.

Чек пилот сдал в бухгалтерию, чтобы сумму списали с денег, которые ему выдали на жилье в командировке, но бухгалтерия заметила обман, и работодатель подал на пилота в суд.

Суд назначил пилоту штраф — 40 000 рублей, но тут же освободил его от наказания из-за истечения сроков давности по уголовному преследованию.

Уголовный кодекс о подделке чеков: части 1 и 3 статьи 327 и часть 1 статьи 159

За продажу, покупку и использование поддельных чеков есть три наказания:

- за подделку чеков — лишение свободы до двух лет;

- за использование поддельных чеков — лишение свободы до года;

- за мошенничество с чеками — штраф до 120 000 рублей, исправительные работы до года или лишение свободы до двух лет.

За чеками следят налоговая, прокуратура, Управление по экономической безопасности и Роспотребнадзор. Кто придет в компанию, зависит от ситуации:

- покупателю выдали поддельный чек, и он пожаловался — Роспотребнадзор и налоговая;

- компания продает поддельные чеки — прокуратура или Управление по экономической безопасности;

- компания не выдает чеки или выдает неправильные чеки — налоговая.

Если компания N купит чек с реквизитами гостиницы, а потом учтет его в расходах, гостиница не пострадает, а вот директора компании могут наказать.

Источник https://babaevskoe35.ru/blog/index/obrazecz-reestra-chekov-na-strojmaterialy-dlya-nalogovogo-vycheta

Источник https://www.klerk.ru/blogs/taxcom/514289/

Источник https://delo.modulbank.ru/all/checks-sales